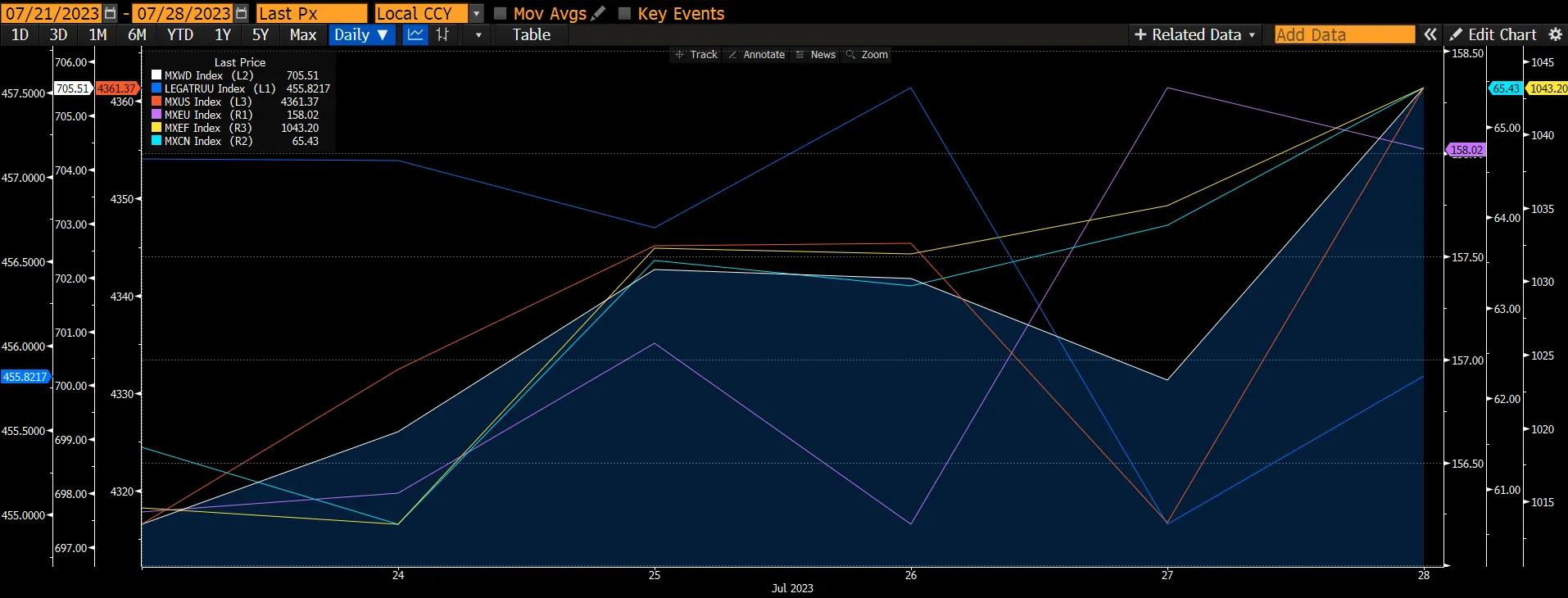

Мировые фондовые рынки выросли за прошедшую неделю благодаря росту акций в Китае после того, как Пекин пообещал принять меры по стимулированию внутреннего спроса, а также ожиданиям скорого повышения процентной ставки в США. Ралли на мировом рынке, первоначально вызванное ростом акций крупнейших компаний, расширяется, и более 50% компаний впервые за последние полгода торгуются выше своих 50- и 200-дневных скользящих средних. Мировой рынок акций вырос на 1,19%, чему способствовали развивающиеся рынки (на 2,85%) и китайский рынок (на 6,76%). Американский рынок продолжил ралли, поднявшись на 1,06%, в то время как европейский рынок вырос на 0,27%. Мировой рынок ценных бумаг с фиксированным доходом упал на 0,28%, продолжая отставать от мирового рынка акций на фоне сохраняющихся рисковых настроений.

График 1: Показатели основных индексов

Источник: Bloomberg

Источник: Bloomberg

26 июля Федеральная резервная система США возобновила повышение процентных ставок, подняв ставку по федеральным фондам на 25 б.п. до 5,25-5,5%, что является самым высоким уровнем за последние 22 года. Ожидания рынка в основном оправдались, так как вероятность повышения ставки на 25 б.п. на этом заседании оценивалась в 90%. Однако Пауэлл не смог дать четкого сигнала о своих намерениях на сентябрьское заседание: "Вся эта информация ляжет в основу нашего решения, которое мы примем на заседании в сентябре. Конечно, возможно, что мы снова повысим ставки, если это будет оправдано данными, но я бы также сказал, что возможно, что на этом заседании мы предпочтем остаться на прежнем уровне".

Из комментариев Пауэлла можно сделать вывод, что экономика по-прежнему устойчива, что затрудняет прогнозирование базовой инфляции, и поэтому решение о повышении или удержании ставок будет в значительной степени зависеть от данных. Хотя Пауэлл заявил, что FOMC будет рассматривать все данные в совокупности, он также сказал, что особое внимание будет уделяться инфляции и тому, оправдаются ли прогнозы о том, что инфляция останется низкой. Пауэлл указал на обнадеживающие признаки того, что усилия ФРС по сдерживанию инфляции дают результаты, однако "наши глаза говорят нам о том, что политика не была достаточно ограничительной в течение достаточно долгого времени, чтобы оказать желаемое воздействие в полной мере". FOMC вновь намерен сохранять ограничительную политику до тех пор, пока не будет уверен в устойчивом снижении инфляции до целевого уровня 2%, и готов к дальнейшему ужесточению, если это будет целесообразно.

В своем заявлении FOMC повторил оценку инфляции как "повышенной" и повысил оценку экономического роста до "умеренного" со "скромного". Также было подтверждено, что банковский сектор является "здоровым и устойчивым", но при этом было сделано предупреждение о том, что ужесточение кредитной политики, как ожидается, будет оказывать давление на экономику.

График 2: Целевая ставка ФРС

Источник: Bloomberg

Источник: Bloomberg

Другие выводы из заседания FOMC: 1) Пауэлл, похоже, не был особенно обеспокоен ужесточением банковского кредитования, поскольку отметил, что банковское кредитование остается стабильным квартал за кварталом и значительно увеличивается в годовом исчислении, и подчеркнул, что после недавнего банкротства банка "все точно улеглось"; 2) Пауэлл отметил, что сотрудники ФРС больше не прогнозируют рецессию, хотя и ожидают заметного замедления роста позднее в этом году;

Между тем, сезон отчетности за 2-й квартал 2023-го года на данный момент стал причиной более позитивного отношения к акциям как с точки зрения настроений, так и фундаментальных показателей. С самого начала оценка прибыли S&P 500 на 2024 г. растет, а динамика пересмотра - показатель, измеряющий долю компаний с более высокими прогнозами на год вперед, - впервые с мая вновь стала ровной. Аналогичным образом, чисто циклические сектора - финансовый и промышленный - за последние 12 недель опередили своих основных конкурентов - коммунальные услуги, продукты питания и товары для дома - с самым большим отрывом с 2021 года. Спрэды производительности, больше текущих, указывают на высокую перспективную доходность крупномасштабных компаний с 2014 года.

Чисто циклические сектора S&P 500 (финансовый и промышленный) значительно опережают основных конкурентов (коммунальные услуги, продукты питания и товары для дома), что исторически является позитивным сигналом для динамики S&P 500. За последние 12 недель чистые циклические сектора выросли в среднем на 9,4%, в то время как чистые защитные сектора снизились на 2,1%, в результате чего спрэд составил 1 148 б.п. Это самый широкий показатель за 12 недель, закончившихся в начале мая 2021 г., а за последние 500 скользящих 12-недельных периодов с 2014 г. он превышался лишь 34 раза.

Превосходство циклических секторов исторически приводит к продолжению "бычьего" роста S&P. За 12 недель, прошедших после того, как спрэд между циклическим и оборонительным секторами превысил 11,5%, S&P 500 вырос в среднем на 5,3% против всего 2,1%, когда спрэд был ниже этого уровня.

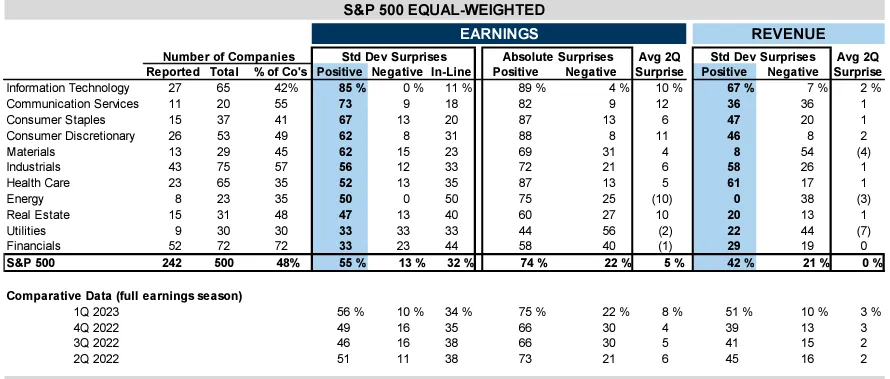

Этот сезон прибылей оказался "лучше, чем опасения", поскольку 48% компаний, входящих в S&P 500, представили отчетность. 74% компаний сообщили о положительных сюрпризах в отношении прибыли. Наиболее положительные были зафиксированы в ИТ-секторе и секторе потребительских товаров, а наиболее отрицательные - в коммунальном и финансовом секторах.

График 3: Отчетная таблица сезона прибылей S&P 500

Источник: Compustat, FirstCall, Bloomberg, IBES, Goldman Sachs Global Investment Research

Источник: Compustat, FirstCall, Bloomberg, IBES, Goldman Sachs Global Investment Research

27 июля Управляющий Совет принял решение о широко ожидаемом повышении ставки на 25 б.п., а президент ЕЦБ Лагард отметила, что данные определят, "нужно ли еще что-то делать" и насколько. Представители ЕЦБ признали, что темпы роста ухудшились, и связали ослабление спроса в первую очередь с активной трансмиссией ужесточения политики ЕЦБ. Совет управляющих отметил, что некоторые показатели базовой инфляции сейчас демонстрируют признаки ослабления (особенно в сфере товаров), однако инфляция в сфере услуг остается слишком высокой, что отражает рост заработной платы. Совет также смягчил свое прогнозное руководство и теперь полностью зависит от данных. В заявлении теперь указывается, что будущие решения будут обеспечивать "установление" ставок на достаточно жестких уровнях, чтобы инфляция снизилась до 2% о. Президент ЕЦБ Кристин Лагард отметила на пресс-конференции, что на предстоящих заседаниях "может быть повышение ставки, а может быть и пауза", но если Совет примет решение о паузе, то она не обязательно будет длительной и будет рассмотрена на последующих заседаниях с учетом новых данных.

Лагард не стала повторять свое предыдущее выступление о том, что предстоит еще многое сделать, а вместо этого отметила, что данные определят, "нужно ли еще что-то делать" и в каком объеме. Она указала, что Управляющий Совет будет рассматривать "все данные" в период с настоящего момента до сентября, при этом она сосредоточила внимание на (1) двух предстоящих инфляционных прогнозах, (2) новостях о трансмиссии политики (включая показатели условий финансирования и влияния на спрос) и (3) прогнозах персонала, но не придала особого значения данным о деятельности. По ее словам, основное внимание будет уделено инфляции, ее основным показателям, показателям базовой инфляции и факторам инфляции в сфере услуг.

В своем заявлении Совет управляющих признал ухудшение прогноза активности на ближайшую перспективу и связал ослабление внутреннего спроса с влиянием ужесточения условий финансирования. В заявлении о денежно-кредитной политике по-прежнему подчеркивается устойчивость рынка труда, однако отмечается, что прогнозные показатели свидетельствуют о замедлении темпов роста занятости.

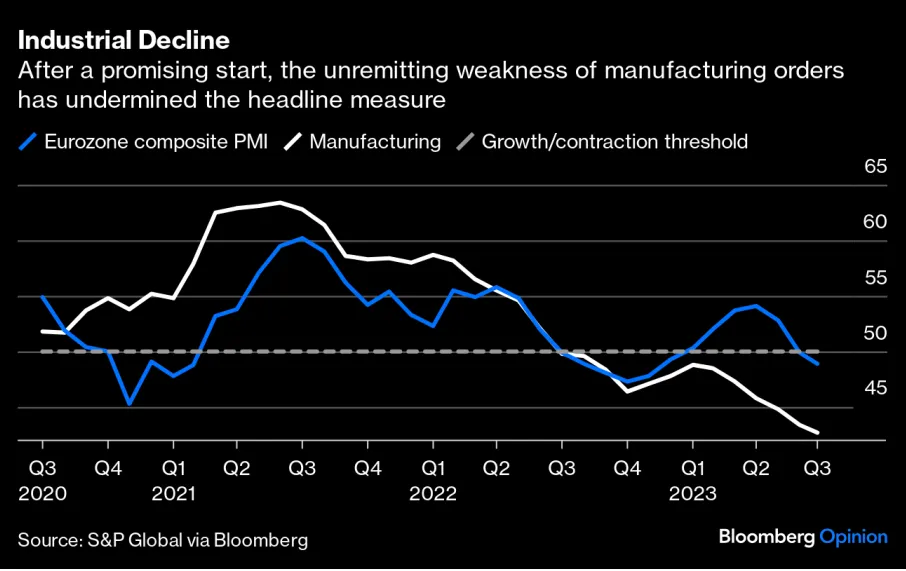

График 4: Признаки замедления темпов роста экономики

Хотя инфляция по-прежнему считается "слишком высокой в течение слишком долгого времени", представители ЕЦБ отметили, что некоторые показатели базовой инфляции в настоящее время демонстрируют признаки ослабления, особенно в отношении инфляции товаров. При этом они подчеркнули, что движущие силы инфляции меняются от внешних факторов к внутренним, включая рост заработной платы и увеличение прибыли. Президент Лагард подчеркнула, что инфляцию в сфере услуг трудно замедлить и что наблюдаемый до сих пор прогресс не является "вполне достаточным". Управляющий Совет подтвердил наличие двусторонних рисков, связанных с инфляцией, но сделал новый акцент на потенциальном повышательном давлении на цены на продовольствие в связи с неблагоприятной обстановкой и расторжением Россией зерновой сделки с Украиной.

В текущем году индекс Stoxx Europe 600 вырос почти на 12%, а индекс Stoxx 50 с крупной капитализацией - более чем на 17%. Этому способствовали многообещающие признаки устойчивости европейской экономики, хорошие показатели прибыли за первый квартал, а также ралли технологических акций, вызванное искусственным интеллектом, которое привело к росту акций по всему миру. Однако энтузиазм ослабевает.

График 5: Европейские акции не поддаются признакам экономической слабости

Стратеги не видят причин для покупки европейских акций. Согласно среднему значению 16 прогнозов, полученных в результате опроса аналитиков Bloomberg News, к концу года более широкий индекс снизится на 2%, причем несколько крупных инвестиционных банков ожидают более резкого падения. По данным июльского опроса управляющих европейскими фондами, проведенного Bank of America Corp., две трети инвесторов ожидают снижения акций до конца года. Более 80% опрошенных полагают, что прибыль на акцию ухудшится.

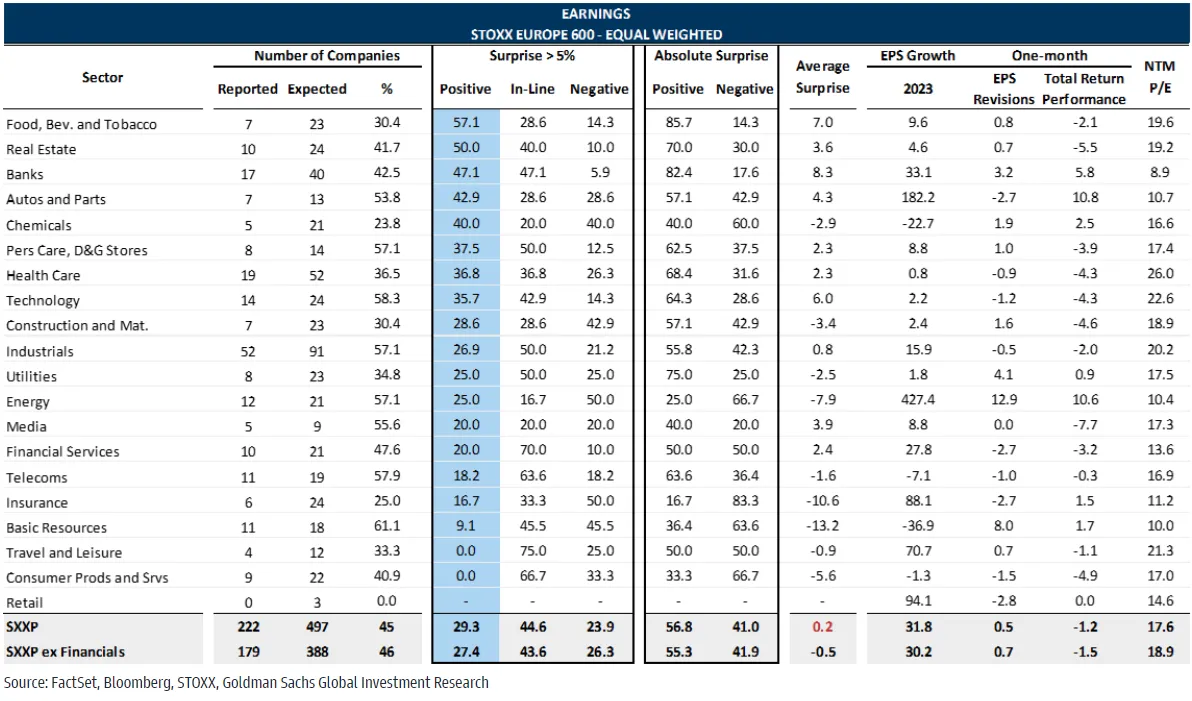

Тем не менее, в текущем сезоне прибылей 2023 на данный момент 45% компаний STOXX представили отчетность, и 56,8% компаний удивили повышением прибыли. По данным Goldman Sachs, число положительных результатов оказалось низким: только 30% компаний превзошли консенсус-оценку более чем на 2%, что ниже среднего долгосрочного уровня в 40% и уровня, наблюдавшегося в последние кварталы. Низкая доля увеличения происходит на фоне уже негативного пересмотра оценок и более мягких настроений в начале сезона.

График 6: Отчет о прибылях STOXX 600 за 2 квартал 23 года

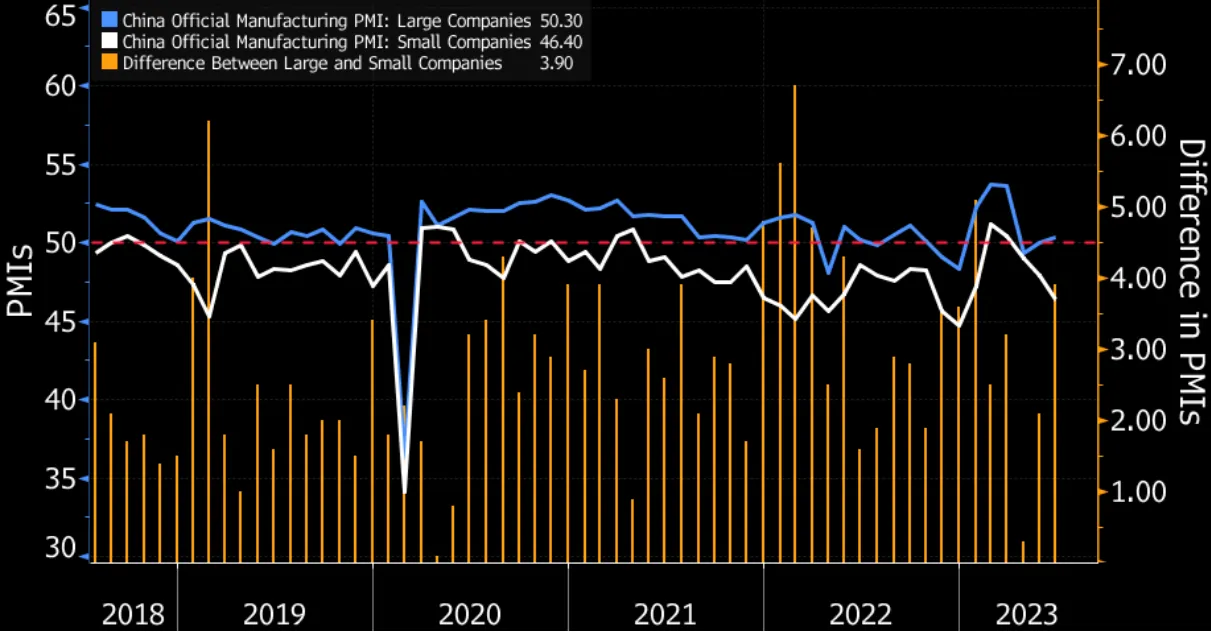

Китайская экономика продолжает демонстрировать более медленные, чем ожидали многие экономисты в начале года, темпы роста. В годовом исчислении рост экономики во 2-м квартале 23-го года оказался значительно медленнее, чем ожидал рынок, а квартальный рост в 0,8% оказался намного ниже среднего показателя за 2015-2019 годы, составляющего 1,4%. Темпы роста были ниже, чем в других странах, находящихся на аналогичном этапе восстановления после пандемии. Многие из факторов, сдерживающих рост, а это, в первую очередь, слабые настроения и проблемный рынок недвижимости, скорее всего, сохранятся и во втором полугодии, если правительство не окажет существенного стимулирующего воздействия на «больную» отрасль. Кроме того, отсутствие уверенности в своих силах подавляет потребление и частные инвестиции. Вряд ли ситуация быстро изменится. Темпы восстановления розничных продаж - ключевого показателя потребления - заметно замедлились во II квартале 2023 года. Общий объем инвестиций во II квартале замедлился, поскольку снижение частных инвестиций компенсировало высокие государственные расходы на инфраструктуру. В мелких частных фирмах наблюдалось все большее сокращение активности, хотя деятельность крупных фирм начала стабилизироваться к концу второго квартала. Рост безработицы, особенно среди молодежи, подрывает доверие к экономике страны.

Во втором квартале после кратковременного подъема рынок недвижимости вновь охладился. Переход правительства на более благоприятную позицию предотвратил дорогостоящий обвал. Однако усиление экономической неопределенности и очевидные изменения в фундаментальных показателях рынка недвижимости, а также четкое намерение правительства не поддерживать рынок, исключают возможность быстрого восстановления. В первом полугодии инвестиции в недвижимость сократились на 7,9%, что более чем в два раза превышает прогнозируемое сокращение на 3%. Внешний спрос останется негативным фактором для восстановления экономики Китая. По прогнозам Bloomberg Economics, во втором полугодии темпы роста в США замедлятся, поскольку агрессивное повышение ставок Федеральной резервной системой начинает сказываться все сильнее. Это негативно скажется на китайском экспорте, который во втором квартале резко сократился в годовом исчислении.

График 7: Разделение на крупные и малые фирмы

Источник: NBS

Источник: NBS

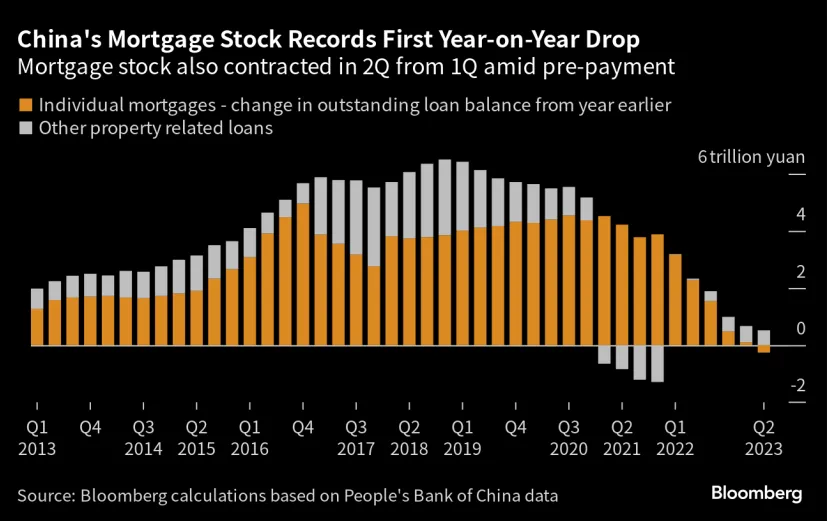

Бичом китайской экономики является рынок недвижимости. Общий объем средств, выданных на покупку жилья, впервые за все время сократился по сравнению с предыдущим годом. По данным Народного банка Китая, опубликованным 28 июля, объем задолженности по ипотечным кредитам физических лиц на конец июня составил 38,6 млн юаней, что на 260 млрд юаней меньше, чем за аналогичный период прошлого года. Это первое снижение в годовом исчислении, начиная с 2011 г., и третье снижение за квартал. Данные также свидетельствуют о том, что в апреле-июне люди по всей стране выплатили больше, чем взяли в кредит, что говорит о том, что рынок недвижимости снова сокращается после кратковременного подъема в I квартале 2023 года. Согласно расчетам Bloomberg, основанным на данных, предоставленных China Real Estate Information Corp, в июле рынок, похоже, еще больше ослаб, а средний недельный показатель продаж нового жилья по площади в городах первого уровня в Китае достиг шестимесячного минимума.

Несмотря на высокие показатели месяца мы бы сохраняли осторожность и избирательность в отношении Китая. На сегодняшний день мы лишь слышали о намерении дальнейшего стимулирования внутреннего потребления и помощи сектору недвижимости, но ничего конкретного пока не было объявлено.

График 8: Падение объемов ипотечного кредитования в Китае

Что касается облигаций, то после решения ФРС повысить процентные ставки на 0,25% рынок в конце недели оценил вероятность дальнейшего повышения ставок до конца года лишь в 27,4%. Кроме того, обнадеживающие данные по инфляции, опубликованные в пятницу, способствовали снижению доходности казначейских облигаций США, однако доходность базовой 10-летней облигации завершила неделю резким ростом на фоне сильных сигналов роста.

Банк Японии (BoJ) заявил об изменении своей политики контроля кривой доходности (YCC), придав ей некоторую гибкость и указав на ослабление защитного ограничения процентных ставок. Хотя BOJ сохранил целевой уровень доходности 10-летних японских государственных облигаций (JGB) на уровне 0%, он, однако, расширил верхнюю границу целевого диапазона с 0,5% до 1%. Это означает, что центральный банк будет предлагать покупать JGB по ставке 1% в рамках операций покупки с фиксированной ставкой.

Управляющий Банка Японии Кадзудо Уэда сказал, что данное изменение не является "шагом к нормализации политики. Скорее, это шаг, направленный на повышение устойчивости контроля над кривой доходности". Однако некоторые участники рынка расценили это изменение как первый шаг к возможному отходу от долговременной политики Банка Японии. После этого заявления в пятницу доходность 10-летних JGB подскочила до максимальных уровней с 2014 года.

В течение всей недели на рынке корпоративных облигаций инвестиционного класса наблюдалось сужение спредов, в основном за счет банков среднего уровня. Высокодоходные ценные бумаги испытали некоторое давление, поскольку рисковые активы снизились на фоне новостей о том, что Банк Японии (BoJ) объявил о возможном изменении политики регулирования кривой доходности.