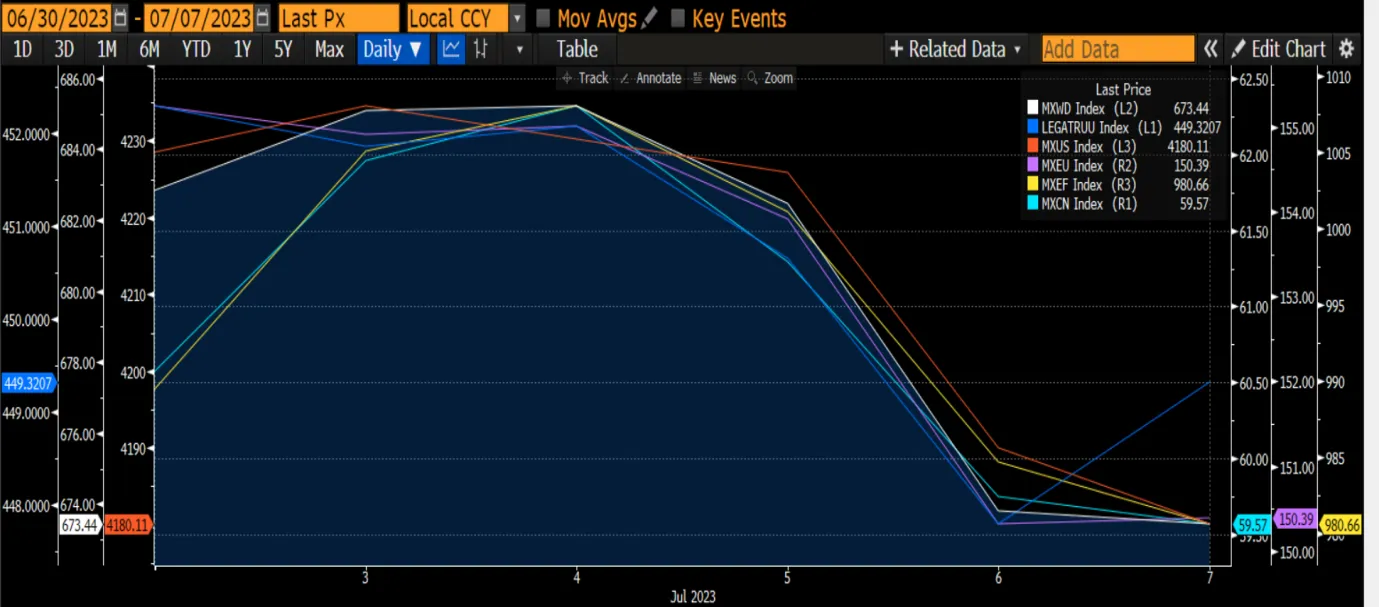

Мировой рынок акций упал на 1,31% на фоне снижения темпов роста, опасений по поводу предстоящего сезона прибылей и геополитической напряженности в отношениях между США и Китаем. Лидерами падения стали рынки Европы (MXEU) - на 2,59% и США (MXUS) - на 1,11%. Развивающиеся рынки снизились в меньшей степени - на 0,6%, несмотря на то, что китайский рынок упал на 0,86% за неделю. Мировой рынок облигаций превзошел мировые рынки акций, снизившись всего на 0,66%, что было вызвано признаками предстоящего повышения ставок.

График 1: Показатели основных индексов

Источник: Bloomberg

Источник: Bloomberg

Индекс деловой активности менеджеров по закупкам ISM США в июне упал до самого низкого уровня с мая 2020 года - 46,0, что не предвещает позитива для промышленного производства. Одномоментное повышение темпов роста промышленного производства - например, апрельский всплеск производства автомобилей - позволило избежать отрицательного роста в годовом исчислении, однако смягчение данных опросов говорит о том, что сокращение годового объема производства неминуемо.

Мы считаем, что эти данные в конечном итоге отражают снижение спроса на основные товары. Остается открытым вопрос, смогут ли производители избежать накопления избыточных запасов и, соответственно, снижения цен в условиях продолжающегося падения уровня спроса.

График 2: Замедление темпов роста индекса PMI ISM США

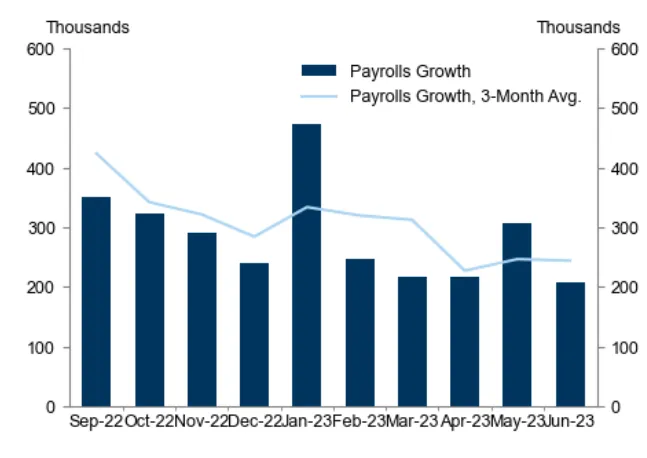

Последствия повышения процентных ставок должны начать сказываться на рынке труда. Число занятых в несельскохозяйственном секторе в июне выросло на 209 тыс. человек, что на 21 тыс. ниже консенсуса и является первым промахом за последние 15 месяцев. Пересмотры также были отрицательными, и средний трехмесячный темп теперь составляет +244 тыс. человек, что ниже +283 тыс. человек, как сообщалось ранее. Результат опроса домохозяйств оказался несколько сильнее: уровень безработицы отступил на одну десятую часть от майского повышения до 3,6%, что было обусловлено ростом занятости домохозяйств на 273 тыс. человек. Однако, уровень неполной занятости неожиданно вырос на две десятых до 6,9%, а средняя почасовая заработная плата - до 4,4% г/г (против ожидаемых 4,2%). Есть предположение, что в июле FOMC повысит ставку на 25 б.п., несмотря на признаки ослабления рынка труда.

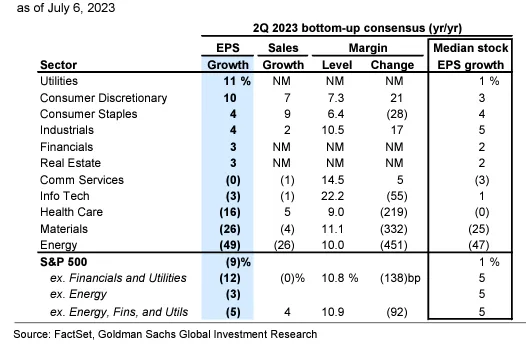

На следующей неделе начнется сезон отчетности, и консенсус-прогноз ожидает снижения прибыли на акцию S&P 500 на 9% по сравнению с аналогичным периодом прошлого года в результате низких темпов роста продаж и снижения маржи. Тем не менее, негативные прогнозы по прибыли на акцию на 2023 и 2024 годы, похоже, достигли своего дна, и настроения по поводу пересмотра улучшились. Ключевыми областями, на которые следует обратить внимание в этом квартале, будут: 1) маржа, 2) влияние банковского кризиса на кредитование и займы, 3) искусственный интеллект и 4) потребительский спрос.

График 3: Замедление роста заработной платы

Источник: Department of Labour

Источник: Department of Labour

График 4: Ожидания прибыли S&P500 за 2 квартал 2023 года

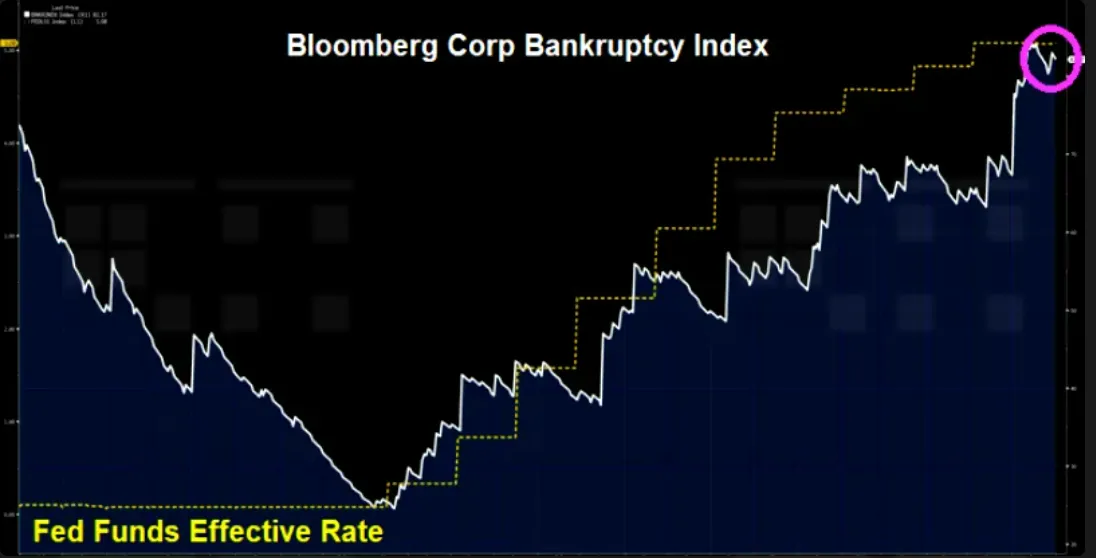

График 5: Индекс банкротства

Источник: Bloomberg

Источник: Bloomberg

В протоколе июньского заседания FOMC отмечается, что "почти все" участники сочли сохранение ставки по федеральным фондам без изменений "уместным или приемлемым", в то время как "некоторые" участники либо предпочли, либо "могли бы поддержать" повышение ставки в июне на 25 б.п. По мнению "многих" участников, "дальнейшее замедление темпов ужесточения политики было целесообразным", чтобы позволить Комитету собрать больше информации о "последствиях кумулятивного ужесточения" и "оценить их последствия для политики". Сотрудники ФРС по-прежнему ожидают, что экономика вступит в "умеренную рецессию", хотя теперь вероятность того, что ее удастся избежать, оценивается ими как "почти столь же вероятная, как и базовый вариант умеренной рецессии". Участники отметили, что "стресс в банковской сфере ослабел, и условия в банковском секторе значительно улучшились с начала марта", хотя они по-прежнему ожидают, что ужесточение условий кредитования "будет оказывать дальнейшее давление на экономическую активность". Участники вновь охарактеризовали уровень инфляции как "неприемлемо высокий" и подчеркнули, что снижение основных показателей инфляции происходило медленнее, чем ожидалось. Таким образом, становится все более очевидным, что ФРС продолжит повышать ставки во второй половине года, причем консенсус-ожидания сводятся к двум ее повышениям по фондовым рынкам до 5,5-5,75%, а "точечная диаграмма" (средний прогноз ставки членов ФРС) находится на уровне 5,6%.

Мы видим, что напряженность в отношениях между США и Китаем продолжает нарастать, несмотря на то что недавние визиты Энтони Блинкена и Джанет Йеллен в Китай завершились позитивными переговорами. В начале недели согласно статье в Wall Street Journal США готовились запретить американским компаниям предоставлять китайским клиентам облачные сервисы, использующие передовые процессоры искусственного интеллекта. В рамках продолжающейся торговой войны администрация Байдена уже запретила экспорт в Китай передовых микросхем, используемых в разработке и обучении искусственного интеллекта. В ответ на это Китай ввел ограничения на экспорт двух металлов, имеющих ключевое значение для полупроводниковой, телекоммуникационной и автомобильной промышленности, что стало эскалацией торговой войны в сфере технологий с США и Европой. Согласно статье, потенциальные ограничения на облачные вычисления рассматриваются экспертами в области национальной безопасности как закрытие лазейки, которая позволила бы китайским компаниям обойти экспортные ограничения на сами металлы, оплачивая доступ к ним через облачный сервис.

В заявлении Министерства торговли КНР, опубликованном в понедельник говорится, что “два металла - галлий и германий, а также их химические соединения с 1 августа будут подвергаться экспортному контролю, направленному на защиту национальной безопасности Китая”. Экспортеры этих двух металлов должны будут обращаться за лицензиями в министерство торговли, если они хотят начать или продолжить их поставку за пределы страны, и будут обязаны сообщать подробную информацию о зарубежных покупателях и их заявках. Китай является доминирующим мировым производителем обоих металлов, которые находят применение в производстве электромобилей, оборонной промышленности и дисплеев. Галлий и германий играют определенную роль в производстве некоторых составных полупроводников, которые сочетают в себе несколько элементов для повышения скорости и эффективности передачи данных. Согласно информации британского аналитического центра Critical Minerals Intelligence Centre около 94% мирового производства галлия приходится на Китай.

Тем не менее, эти металлы не являются особо редкими или труднодоступными, хотя Китай и сохранил их дешевизну, а их добыча может быть относительно дорогостоящей. Оба металла являются побочными продуктами переработки других сырьевых товаров, таких как уголь и бокситы - основа для производства алюминия. В условиях ограниченного предложения рост цен может влиять на производство в других странах.

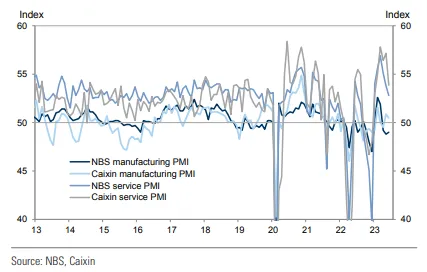

Китайские данные продолжают свидетельствовать о замедлении экономического роста. Индекс PMI в сфере услуг Китая Caixin заметно снизился с 57,1 в мае до 53,9 в июне. Тем не менее, по историческим меркам эти показатели свидетельствуют о все еще высоких темпах роста. Однако по сравнению с предыдущими месяцами замедление темпов роста значительно. После усреднения данных NBS и Caixin разрыв между индексами PMI для сферы услуг и производства сократился с максимального значения 6,4 в апреле до 3,6 в июне.

График 6: Разрыв между индексами PMI в сфере услуг и производстве сокращается

На следующей неделе мы увидим данные по июньской инфляции (понедельник), торговле (четверг) и денежно-кредитной политике (пятница). Рынок ожидает, что инфляция останется слабой (основной ИПЦ 0,1% г/г), экспорт останется под давлением (-9,5% г/г), а рост общего объема социального финансирования (ОФФ) замедлится (новые потоки ОФФ составили 3,3 т юаней, а рост запасов ОФФ составил 8,7% г/г). Если данные совпадут с ожиданиями, то это будет свидетельствовать о необходимости дальнейшего смягчения политики в условиях анемичного совокупного показателя.

На рынке государственных облигаций США, Великобритании и Еврозоны можно было наблюдать рост доходности , что негативно повлияло на цены. Доходность казначейских облигаций США с 10-летним сроком погашения выросла на 19 базисных пунктов и впервые с начала марта превысила отметку 4%. Доходность немецких облигаций выросла еще больше - на 22 б.п. до 2,61%, а доходность британских гильтов выросла на 27 б.п. и превысила уровень, достигнутый во время кризиса в октябре 2022 года.

Инверсия между короткими и длинными ставками в США достигла максимального уровня за последние 40 лет. Отрицательный разрыв в доходности или инверсия между двухлетними и 10-летними казначейскими облигациями в ходе торгов в понедельник увеличилась до более чем 110 б.п., что является самым высоким показателем с 1981 года и превышает уровень, пробитый в марте во время мини-банковского кризиса, причем двухлетняя доходность выросла больше чем 10-летняя. Этот показатель, за которым многие следят, рассматривается как индикатор вероятности рецессии, и его увеличение отражает возросшие опасения рынка по поводу грядущей рецессии.

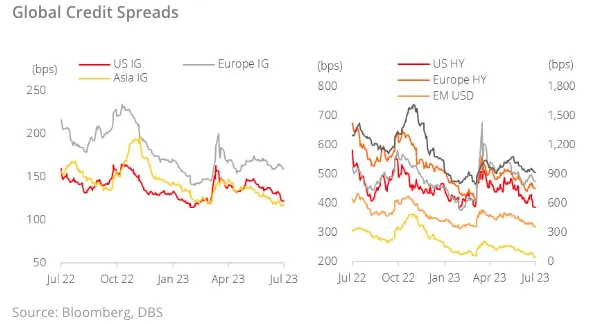

В течение недели наблюдалось сужение кредитных спрэдов по основным индексам облигаций, обратное расширению спрэдов на предыдущей неделе. Наиболее заметное сужение кредитных спрэдов наблюдалось на рынках спекулятивных облигаций (Азия, США, Европа) на фоне благоприятных экономических данных из США. Спреды облигаций с высоким рейтингом остались относительно неизменными по сравнению с предыдущей неделей.

График 7: Глобальные кредитные спреды

Поэтому в отношении облигаций мы рекомендуем выбирать облигации с коротким сроком погашения. Мы по-прежнему придерживаемся оборонительной позиции по корпоративным облигациям с низким рейтингом. Мы ожидаем, что кредитные спрэды будут расширяться, на фоне замедления экономического роста.