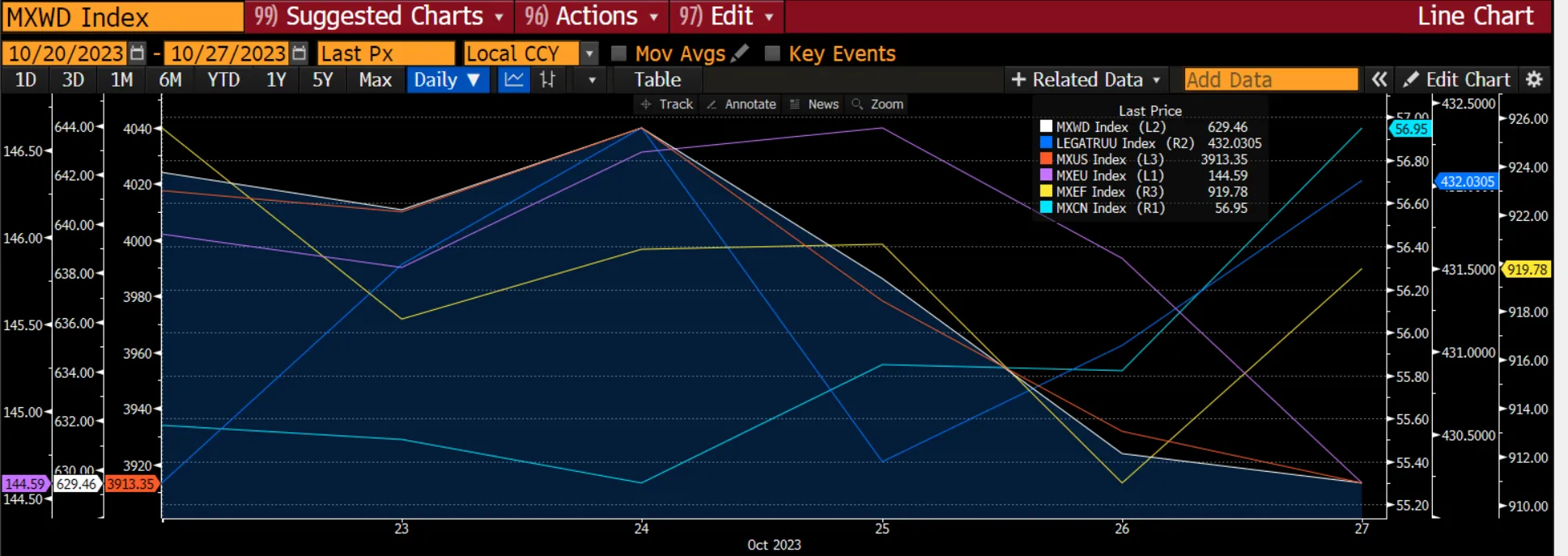

Глобальные рынки акций упали на 1,95%, что стало вторым подряд снижением за неделю. Снижение объясняется негативными неожиданностями по прибылиAlphabet и TSLA и риском усиления войны между Израилем и Хамасом. Несмотря на более высокие, чем ожидалось, показатели ВВП США за третий квартал и снижение PCE, американский рынок упал на 2,59%, а европейский - на 1,03% под влиянием настроя Европейского Центрального Банка (ЕЦБ) на повышение ставок на более длительный срок. Индекс S&P 500 сейчас находится на стадии коррекции. Развивающиеся рынки упали на 0,61%, несмотря на то, что китайский рынок изменил тенденцию, поднявшись на 2,52% за неделю. Рост китайского рынка был обусловлен тем, что постоянный комитет NPC одобрил дополнительную квоту на выпуск государственных облигаций центрального правительства на сумму 1 млн. юаней для поддержки инвестиций в инфраструктуру и увеличение дефицита бюджета с 3,0% ВВП до ~3,8% для поддержки экономики, а Гонконг смягчил меры в отношении жилой недвижимости. Мировой рынок облигаций вырос на 0,42% благодаря снижению рисковых настроений, а доходность 10-летних облигаций снизилась с 4,91% до 4,83%.

График 1: Показатели основных индексов

Источник: Bloomberg

Источник: Bloomberg

Основная тема - локальные облигации стран с развивающейся экономикой

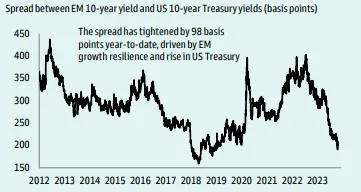

Оценки стоимости местных облигаций развивающихся стран стали менее привлекательными. Основной причиной этого является продолжающийся процесс дезинфляции центральных банков, который привел к дальнейшему росту местных облигаций развивающихся рынков по мере того, как все больше центральных банков участвовали в циклах снижения ставок. Резкий рост доходности десятилетних облигаций США привел к сокращению разницы с доходностью местных облигаций развивающихся стран, однако мы видим сохраняющиеся возможности, в частности, для активного управления.

Несмотря на сокращение разницы в ставках между местными облигациями развивающихся стран и казначейскими облигациями США, мы считаем, что для местных облигаций развивающихся стран все еще существуют выгодные предложения. Это мнение основано на сочетании высоких стартовых реальных ставок и прогрессирующей дезинфляции, что означает большее смягчение политики на некоторых рынках локальных облигаций стран региона, чем то, что в настоящее время закладывается в цену. Кроме того, дальнейшее ужесточение бюджетной политики может усилить дезинфляцию и, таким образом, поддержать динамику локальных облигаций стран с развивающейся экономикой. В некоторых странах ужесточение фискальной политики в начале 2024 года может также усилить дезинфляцию за счет замедления роста, что создаст дополнительные возможности для снижения ставок во второй половине следующего года. По прогнозам МВФ, многие страны с развивающейся экономикой повысят ставки в начале следующего года - Венгрия, Колумбия, Чехия, Чили и Бразилия. При этом можно признать, что внутриполитическое давление может поставить под сомнение оценки МВФ. Кроме того, в некоторых развивающихся странах, таких как Польша и Румыния, прогнозируется относительно ограниченное ужесточение бюджетной политики, в то время как в других, например в Мексике, планируется ослабление бюджетной политики. Эти несовпадающие пути подчеркивают важность необходимости активного управления.

График 2: Незначительное расхождение между развивающимися и развитыми рынками

Источник: Goldman Sachs

Источник: Goldman Sachs

Премия за риск остается привлекательной в некоторых долгосрочных местных облигациях развивающихся стран. Хотя циклическая направленность фискальной политики может оказывать влияние на передний край кривых развивающихся стран, среднесрочная фискальная динамика, как правило, приводит к росту доходности в сторону от кривой. Фискальная ситуация в некоторых странах вызывает обеспокоенность, например, в ЮАР и Бразилии, где в ближайшие годы ожидается высокий уровень задолженности. В других странах уровень долга, который в настоящее время может быть низким, также будет расти. Однако есть и такие страны, как Венгрия, где уровень долга, скорее всего, будет снижаться, что в сочетании с дезинфляцией и улучшением динамики платежного баланса должно поддержать динамику местных облигаций по сравнению с другими странами Центрально-Восточной Европы.

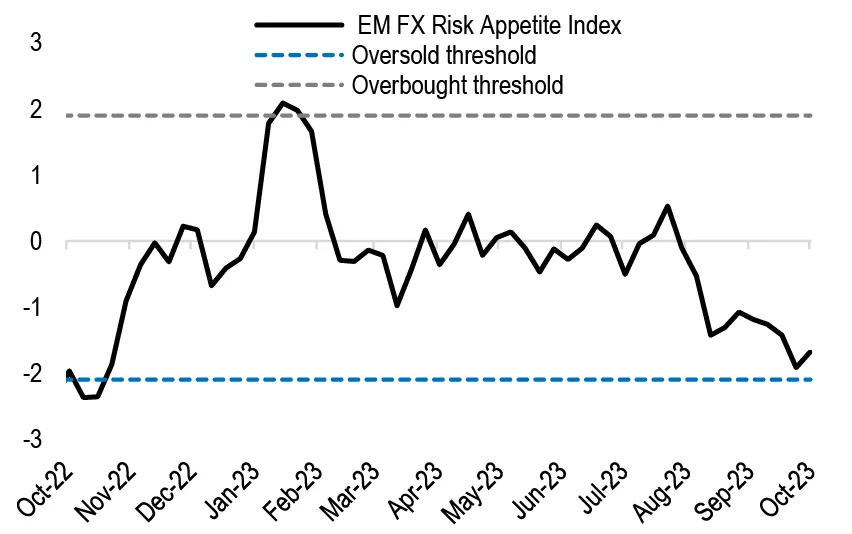

Конфликт между Израилем и Палестиной внес дополнительную неопределенность, поскольку рынки оценивают, будет ли он иметь более широкие последствия для мировой экономики или же его удастся сдержать на местном уровне. Предполагается, что конфликт будет локализован, однако вооруженные конфликты по своей сути являются неопределенными, и заголовки и развитие событий в ближайшие дни и недели будут держать рынки в напряжении. Валюты развивающихся стран выглядят перепроданными, поэтому мы ожидаем, что в ближайшие месяцы они вернутся к средним уровням. По прогнозам, в 2024 г. бюджетный дефицит в странах составит 4% (по сравнению с 4,4% в настоящее время), в то время как ожидаемый дефицит государственного бюджета США, по данным МВФ, составляет 7%. Таким образом, мы считаем, что вышеупомянутые факторы сделают локальные облигации развивающихся стран привлекательными, несмотря на недавнее сужение спрэдов.

График 3: Перепроданность валютного рынка развивающихся стран

Источник: Goldman Sachs

Источник: Goldman Sachs