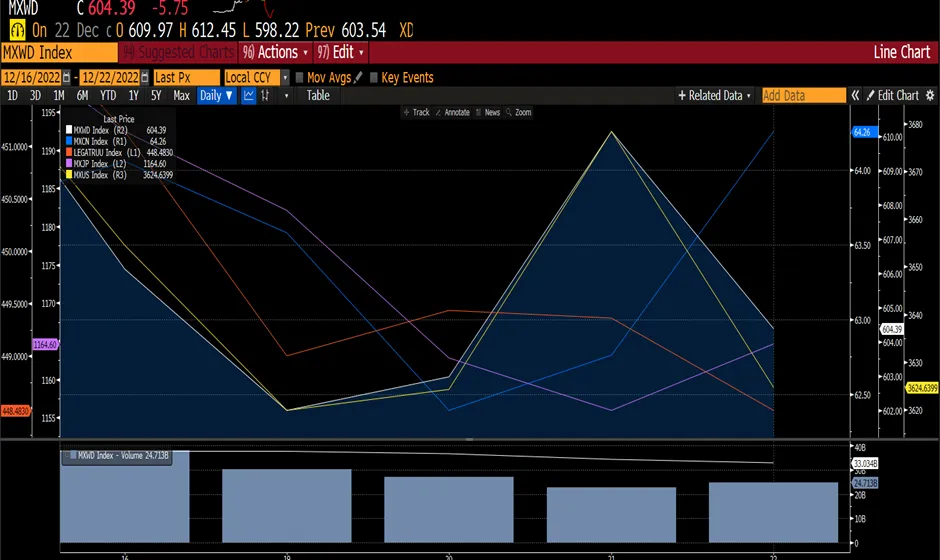

Опасения рецессии продолжают оказывать негативное влияние на рынок после того, как ФРС, ЕЦБ и Банк Англии заявили, что ставки продолжат свое повышение, так как по всему миру инфляция все еще находится на устойчивой восходящей траектории. Из-за сокращения объемов в преддверии праздничного сезона и отсутствия большого потока новостей ликвидность сократилась, что усилило темпы падения на мировых рынках. Очевидно, что центральные банки продолжат повышать процентные ставки, по крайней мере в ближайшие 3-6 месяцев. Можно сказать, что они перестали быть "ястребиными". Но вряд ли что-то координально изменится до наступления рецессии или после того, как они приостановят повышение ставок во втором полугодии 2023 года. На данный момент при инвестировании необходимо учитывать условия замедления темпов повышения процентных ставок и более высокого риска рецессии. За неделю MXWD упал на 0,27%, MXCN вырос на 0,14%, а MXUS снизился на 0,81%. MXJP, хотя и упал на 2,34% в местной валюте, вырос на 0,64% в долларах США.

Несмотря на то, что три основных центральных банка мира не раз предупреждали и комментировали создавшуюся ситуацию, инвесторы не обратили на это внимание. Фьючерсные рынки по-прежнему предполагают, что пиковая ставка ФРС составит менее 5%, что примерно на 20 б.п. ниже прогнозов ФРС, а снижение ставок начнется следующим летом. Откуда такой скептицизм? Мы считаем, что это связано с тем, что:

-

рынки сомневаются в официальных коммуникациях от ФРС и ожидают, что ФРС капитулирует, как только уровень безработицы пойдет вверх

-

участники рынка ожидают, что экономический рост будет более медленным, а инфляция станет умеренной быстрее. Более того, инвесторы уделяют больше внимания улучшению базовой инфляции, чем балансу спроса и предложения на рынке труда.

График 1: Динамика основных индексов.

Источник: Bloomberg

Источник: Bloomberg

В пятницу (23 декабря) ситуация на рынке труда подтвердила опасения ФРС относительно устойчивости инфляции, когда первичные заявки на пособие по безработице выросли с 211 000 на предыдущей неделе до 216 000, но это меньше ожидаемого прогноза в 222 000 за неделю 17 декабря. Кроме того, ВВП за 3 квартал 22 года был пересмотрен в сторону повышения до 3,2% (по сравнению с ранее объявленными 2,9%) на фоне более высокого потребления, что свидетельствует о сохраняющемся балансе на рынке труда и покупательной способности потребителей. В эти дни рынки из стороны в сторону качает риторика по поводу опасений рецессии и снижения потребительского доверия.

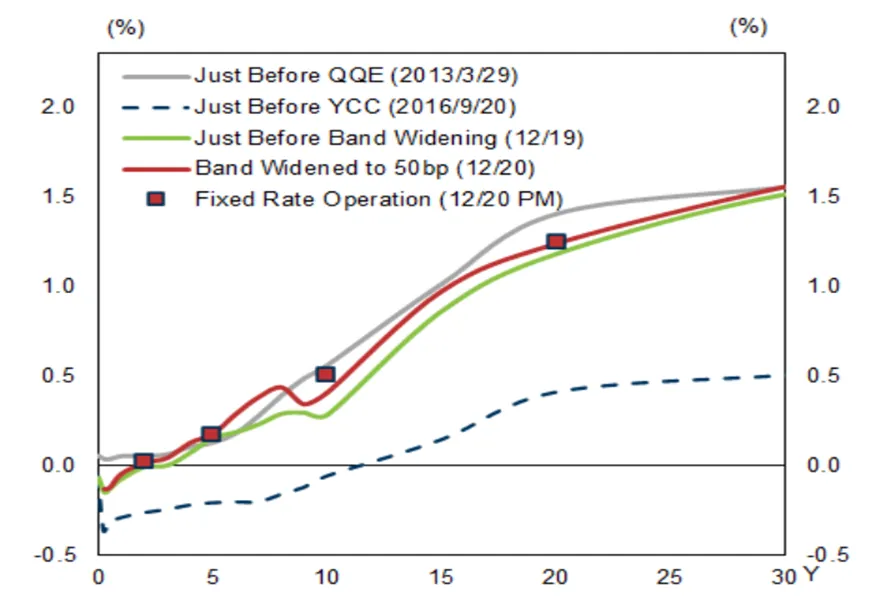

Кроме того, во вторник (20 декабря 2022 года) неожиданные новости от Банка Японии потрясли мировые рынки, расширив программу контроля кривой доходности ЦБ Японии. Теперь он позволит увеличить доходность 10-летних облигаций Японии примерно до 0,5% по сравнению с предыдущим верхним пределом диапазона движения в 0,25%. Также в заявлении центральный банк сохранил целевой уровень доходности без изменений на уровне около нуля процентов и оставил краткосрочную процентную ставку на уровне -0,1%. Банк Японии также значительно увеличит объем покупки облигаций до 9 триллионов иен (US$67,5 млрд.) в месяц по сравнению с текущими запланированными 7,3 триллионами иен.

Обоснование для расширения диапазона, как объяснил Банк Японии, следующее: функционирование рынка облигаций значительно ухудшилось, и, учитывая, что доходность гос. облигаций Японии служит основой для процентных ставок по корпоративным облигациям, кредитам и аналогичным инструментам, Банк Японии обеспокоен тем, что выпуск корпоративных облигаций может негативно сказаться, если эта ситуация сохранится. Поэтому Банк Японии считает, что усиление положительного эффекта от смягчения денежно-кредитной политики путем расширения допустимого диапазона будет способствовать ее устойчивости и благоприятно скажется на экономике. Однако, время объявления смены курса все же оставляет вопросы. Financial Times цитирует Мохамеда Ил-Эриана, который заявил, что "Банк Японии пытается сделать упорядоченный, медленный выход из неустойчивого режима денежно-кредитной политики и увеличить Количественное Смягчение без пробы потолка доходности, но выбрал для этого период низкой ликвидности.".

График 2: Кривая доходности гос. облигаций Японии

Источник: Bloomberg; Goldman Sachs

Источник: Bloomberg; Goldman Sachs

Курс иены по отношению к доллару США непосредственно перед объявлением укрепился до 133,11 по сравнению с предыдущим курсом 137,1, а доходность 10-летних облигаций подскочила до 0,46% с 0,25% в момент принятия решения. Надежды глобальных рынков акций и облигаций на ралли в конце года не оправдались. Индекс Nikkei упал на 2,5%, что стало четвертым днем падения подряд. Однако было и светлое пятно. Банковский сектор на позитивной ноте встретил новость о перспективе более крутой кривой доходности, позволяющей увеличить чистую процентную маржу, а укрепление иены частично объясняется притоком денег, возвращающихся в Японию.

По мнению Goldman Sachs решение о расширении 10-летнего коридора доходности, направленное на улучшение функционирования рынка облигаций, может оказаться последним действием, предпринятым BOJ в этом направлении. BOJ уже позволяет доходности колебаться на 100 б.п., и любое дальнейшее расширение подорвет обоснование целевого уровня доходности 10-летних облигаций в 0%. Goldman Sachs считает, что следующее политическое решение, которое примет Банк Японии, скорее всего, будет стратегическим (например, изменение целевых показателей долгосрочной/краткосрочной ставки или вовсе прекращение политики контроля кривой доходности), и это будет зависеть от риска замедления глобальной экономики в 2023 году, от которого предостерегают и правительство, и Банк Японии, а также от того, удастся ли достичь целевого уровня инфляции в 2% устойчивым и стабильным путем.

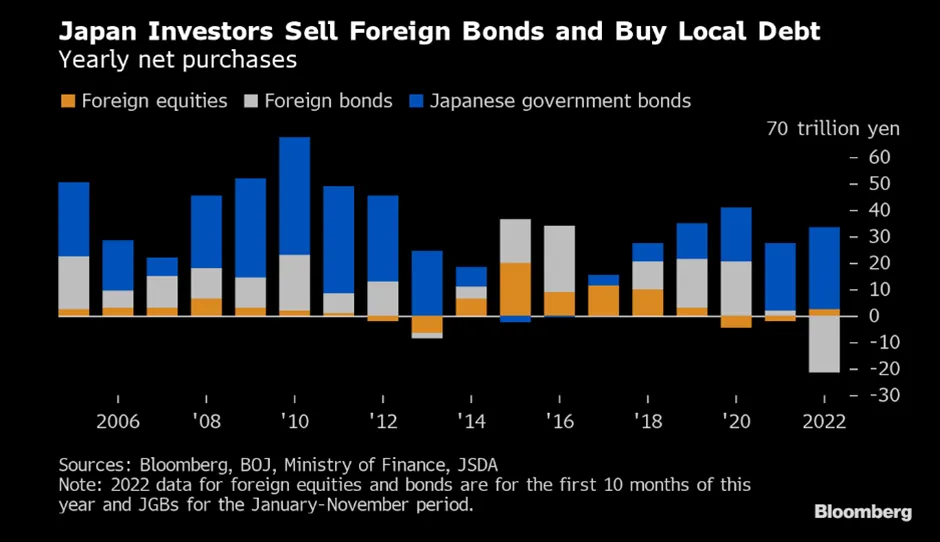

Рынкам потребуется еще немного времени, чтобы переварить шаг Банк Японии и понять, насколько возможно дальнейшее повышение процентных ставок в Японии. Но с точки зрения уровня доходности 1,5% по 30-летним облигациям выглядит более инвестиционно привлекательным, чем в последние несколько лет. Как сообщалось, компания Nippon Life Insurance рассматривает возможность покупки большего количества японских облигаций, поскольку доходность поднялась до относительно привлекательного уровня, так как базовая доходность 10-летних суверенных облигаций почти удвоилась до 0,48%. Скорее всего, не только Nippon Life, но и другие страховщики и инвесторы будут стремиться увеличить свои инвестиции в Японию, поскольку уровень доходности становится более привлекательным, что снижает непомерные затраты на хеджирование, которые делали, в свою очередь, инвестиции в иностранные облигации непривлекательными.

Затраты, которые несут японские инвесторы, чтобы застраховаться от слабого доллара на три месяца, составляет 4,9%, что примерно на 120 б.п. выше, чем доходность 10-летних казначейских облигаций. В связи с этим управляющие компании выгрузили в этом году рекордные 126 млрд долларов из суверенных облигаций США. "Нет экономического смысла покупать казначейские облигации, когда затраты на валютное хеджирование превышают их доходность".

График 3: Японские потоки

График 4: Резкое укрепление японской иены после объявления

Источник: Bloomberg

Источник: Bloomberg

Пока многие инвесторы оценивали неожиданное изменение политики Банка Японии и анализировали его, рынок (MXWD) устроил двухдневное ралли на фоне превышения прогнозов по прибыли FedEx и Nike и на фоне роста потребительского доверия в США до 108,3 в декабре против 100,2 в предыдущем месяце. В то время, как консенсусный прогноз был 101. Кроме того, технологические и девелоперские компании Гонконга/Китая возглавили ралли в Азии после ряда комментариев регуляторов о поддержке китайской экономики и застройщиков недвижимости. Однако оно было недолгим после того, как компания Micron заявила, что она наблюдает худшее за более чем десятилетие перенасыщение отрасли, вызванное замедлением спроса на персональные компьютеры, и ей будет трудно вернуться к прибыльности в 2023 году. В связи с этим Micron сократила доходы в текущем квартале и ожидает, что поворот к лучшему произойдет во второй половине 2023 года. Компания также сократит 10% персонала, чтобы решить вопрос с расходами.

Похоже, что проказнику Гринчу все таки удалось украсть Рождественское ралли в этом году.